Wanneer je als DGA (directeur-grootaandeelhouder), naast je salaris, geld vanuit de bv naar privé wilt overhevelen gebeurt dat als dividend. Een dividenduitkering is belast met 25 procent aanmerkelijkbelangheffing (ab-heffing; box 2-belasting). Als de plannen van het kabinet doorgaan, stijgt dit percentage. In sommige gevallen is het verstandig om uw dividend nog in 2019 uit te keren. Graag helpen wij je een weloverwogen keuze te maken.

Plannen ontwikkeling tarief dividendbelasting (let op: dit is nog niet zeker)

2019 25%

2020 26,25%

2021 26,9%

Voorbeelden tariefsverhoging:

Wanneer dividend van bruto € 100.000 uitgekeerd wordt dan betaal je via box 2:

in 2019: € 25.000 dividendbelasting

in 2020: € 26.250 dividendbelasting

in 2021: bijna € 26.900 dividendbelasting.

Dividend uitkeren in 2019 lijkt dus voordelig, maar het is wel goed om eerst een aantal zaken tegen elkaar af te wegen.

Is er ruimte om dividend uit te keren?

Om dividend uit te keren moet er voldoende winstreserve en liquiditeit zijn. Als dat er is, dan kan je verder kijken of een dividenduitkering voordelig kan zijn.

Ga ik meer inkomstenbelasting in box 3 betalen?

Wanneer er dividend uitgekeerd wordt en je gebruikt het niet direct voor consumptie dan kan het zijn dat je meer box 3-belasting (vermogensbelasting) gaat betalen. Als je onder het bedrag van de vrijstelling blijft van ca. € 30.000 aan vermogen per persoon, is er niets aan de hand. Het is ook mogelijk dat de dividenduitkering volledig wordt belast in box 3 als er nu al sprake is van een box 3-vermogen boven of rond het vrijstellingsbedrag.

Voorbeelden vermogensbelasting box 3:

1. Iemand heeft al een vermogen van € 25.000 op 1-11-2019 en keert in december 2019 een dividend uit van € 100.000 bruto / € 75.000 netto uit. De dividenduitkering wordt op de spaarrekening gezet zodat het vermogen op 01-01-2020 € 100.000 bedraagt. Hierdoor zal er bijna € 400 aan vermogensbelasting betaald moeten worden na aftrek van de vrijstelling. Wanneer het vermogen meerdere jaren blijft staan en niet wordt opgemaakt betaal je (zonder belastingwijzigingen) elk jaar € 400. Het voordeel van de lagere dividendbelasting wordt dan in 3 jaar tenietgedaan.

2. Als iemand al een vermogen van € 100.000 heeft en er wordt een uitkering van € 75.000 netto gedaan, dan betaal je in 2020 over die € 75.000 aan vermogensbelasting € 923 meer dan wanneer je de dividenduitkering niet had gedaan. Wanneer de dividenduitkering niet binnen 2 jaar wordt geconsumeerd, wordt het voordeel van de lagere dividendbelasting omgezet in een nadeel door de hogere vermogensbelasting.

Wat als ik al veel vermogen heb?

Als je als DGA veel vermogen hebt in box 3, dan is het vaak ongewenst om dit verder te verhogen. Dit is het geval als je vermogen in box 3 wordt belast tegen een forfaitair rendement dat hoger is dan het werkelijk behaalde rendement.

Wil je toch gebruikmaken van de huidige lagere dividendbelasting, dan kan je de netto-uitkering bijvoorbeeld pas overmaken in 2020. Het dividend wordt ter beschikking gesteld in 2019 maar pas daadwerkelijk betaald aan de DGA in 2020. Hierdoor heb je op 01-01-2020 minder vermogen en betaal je 1 jaar minder vermogensbelasting.

Voorbeeld vermogensbelasting box 3:

1. Zoals in het vorige voorbeeld genoemd ga je € 923 meer aan vermogensbelasting betalen bij vermogen van reeds € 100.000 en een dividenduitkering van netto € 75.000. Wanneer de dividenduitkering pas op 4 april 2020 wordt overgemaakt telt de dividenduitkering pas mee in het vermogen op 01-01-2021 (wanneer het niet is geconsumeerd). Door het overmaken in 2021 voorkom je voor 2020 € 923 aan vermogensbelasting.

Terugstorten als agio

Wanneer je ook in 2020 het netto dividend niet opmaakt, kan je er ook voor kiezen het bedrag als agio-kapitaal terug te storten in de bv. Zo voorkom je de vermogensbelasting, want wanneer je vermogensbelasting betaalt dan zal het voordeel van de lagere dividendbelasting weer deels te niet gaan (zie hiervoor). Aan het storten van agio zitten ook wat nadelen, laat het ons weten wanneer je hier meer informatie over wilt hebben.

Mogelijk verhoogde vrijstelling vanaf 2022

Per 01-01-2022 gaat de vrijstelling voor spaargeld in box 3 mogelijk naar € 400.000. Hierdoor ontstaat er meer ruimte om in privé een spaarrekening te hebben zonder vermogensbelasting te betalen. Dankzij deze vrijstelling kan het dus aantrekkelijker worden om dividend uit te keren.

Voorbeeld scenario afwachten verhoging vrijstelling box 3:

De bv kan een dividenduitkering doen in 2019, hij wordt uitbetaald in 2020. Daarna kijken wij aan wat de vrijstelling in de vermogensbelasting gaat doen. Wanneer er geen verhoogde vrijstelling komt, kunnen we eventueel het bedrag alsnog terugstorten als agio.

Wat als ik hoge schulden heb aan de BV?

Heb je als DGA een rekening-courant schuld aan de eigen BV, dan kan je de dividenduitkering ook gebruiken om de schulden af te lossen. Het nettobedrag van de uitkering wordt dan niet (volledig) uitbetaald aan de DGA, maar wordt boekhoudkundig (gedeeltelijk) verrekend met de openstaande rekening-courant schuld. Let op dat er dan wel voldoende liquide middelen moeten zijn om de aanmerkelijkbelangheffing (nu nog 25%) te kunnen voldoen.

Maak een weloverwogen keuze

Overweeg je om dividend nog in 2019 uit te keren? Veel wetsvoorstellen zijn nog niet definitief. Wij volgen de ontwikkelingen en wij helpen je graag.

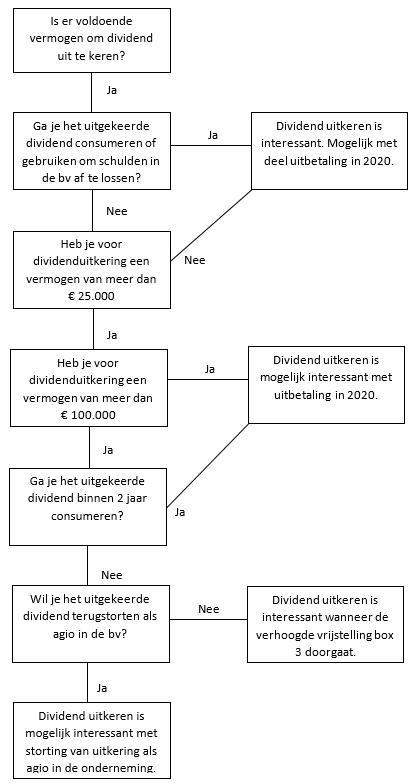

Schematisch overzicht: